随着金融市场的日益繁荣,期货交易作为重要的金融衍生品交易之一,吸引了众多投资者的关注,为了在期货市场中获得稳定的收益,投资者需要借助科学、系统的交易方法,期货交易系统模型便是其中的一种重要工具,它能够帮助投资者进行交易决策、风险管理以及绩效评估,本文将详细介绍期货交易系统模型的构建、优化与应用。

期货交易系统模型概述

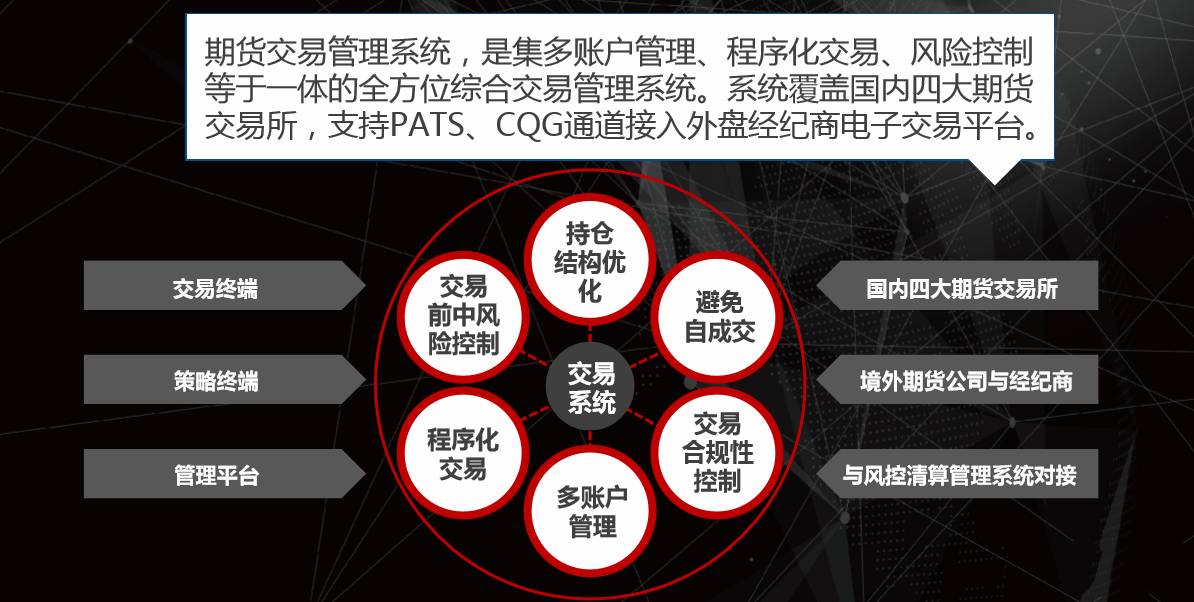

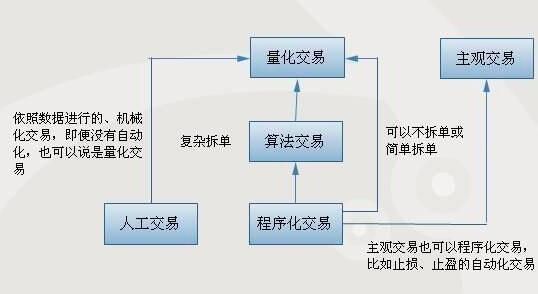

期货交易系统模型是一种基于定量分析和计算机技术的交易策略,通过对市场数据的收集、处理、分析,生成买卖信号,从而指导投资者进行期货交易,一个完整的期货交易系统模型包括市场分析、交易策略、风险管理、绩效评估等模块。

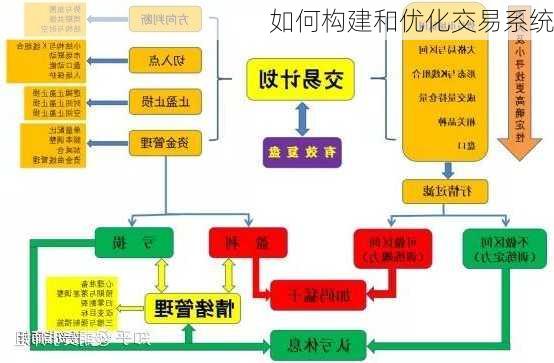

期货交易系统模型的构建

1、市场分析模块

市场分析模块是期货交易系统模型的基础,主要包括对期货市场趋势、波动、相关性的分析,通过对市场数据的统计、分析,提取有用的信息,为交易策略的制定提供依据。

2、交易策略模块

交易策略模块是期货交易系统模型的核心,根据市场分析的结果,制定具体的买卖策略,包括入场时机、出场时机、仓位管理等。

3、风险管理模块

风险管理模块是期货交易系统模型的重要组成部分,通过对市场风险、资金风险的分析,制定风险控制措施,如设置止损点、控制仓位等,以降低交易风险。

4、绩效评估模块

绩效评估模块用于评估交易系统的性能,包括盈利能力、风险水平、稳定性等,通过对历史数据的回测,评估系统的有效性,并对系统进行优化。

期货交易系统模型的优化

在构建期货交易系统模型后,还需要对模型进行优化,以提高其适应性和性能,优化的方法主要包括参数优化、策略调整和市场适应性测试等。

1、参数优化

参数优化是指调整模型中的参数,使模型更好地适应市场变化,通过对参数的调整,可以提高模型的盈利能力和稳定性。

2、策略调整

策略调整是根据市场变化,对交易策略进行改进,当市场趋势发生变化时,需要及时调整交易策略,以适应市场变化。

3、市场适应性测试

市场适应性测试是指将模型应用于不同的市场环境下,检验模型的适应性和稳定性,通过测试,可以找出模型的不足,并进行优化。

期货交易系统模型的应用

期货交易系统模型的应用主要包括实战交易和模拟交易,实战交易是将模型应用于实际交易中,通过真实的交易数据检验模型的性能,模拟交易是在历史数据上进行回测,评估模型的盈利能力,通过应用,可以检验模型的性能,并根据实际情况对模型进行优化。

期货交易系统模型是帮助投资者进行期货交易的重要工具,通过构建和优化模型,可以提高交易的盈利能力和稳定性,在实际应用中,需要根据市场变化对模型进行调整和优化,以适应市场的变化,投资者还需要注意风险管理,制定合理的风险控制措施,以降低交易风险,期货交易系统模型是投资者在期货市场中获得稳定收益的重要工具之一。

展望

随着金融科技的不断发展,期货交易系统模型将会更加智能化、自动化,人工智能、大数据等技术将更多地应用于期货交易系统模型中,提高模型的性能和应用范围,随着市场的变化,期货交易系统模型需要不断进行优化和升级,以适应市场的变化和挑战,未来的期货交易系统模型将会更加成熟、完善,为投资者提供更加科学、系统的交易决策支持。

京公网安备11000000000001号

京公网安备11000000000001号 京ICP备11000001号

京ICP备11000001号

还没有评论,来说两句吧...